A crise financeira sem mistérios, Parte I, artigo de Ladislau Dowbor

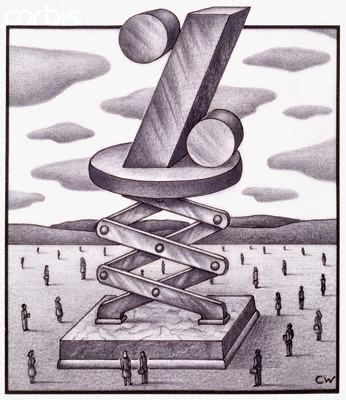

Imagem: Corbis/Charles Waller

“Os benefícios fundamentais da globalização financeira são bem conhecidos: ao canalizar fundos para os seus usos mais produtivos, ela pode ajudar tanto os países desenvolvidos como os em via de desenvolvimento a atingir níveis mais elevados de vida.” IMF, Finance & Development, March 2002, p. 13

“Os administradores de fundos enriqueceram e os investidores viram o seu dinheiro desaparecer. E estamos falando de muito dinheiro, em todo esse processo” - Paul Krugmann, Folha de São Paulo, 30-12-2008

Tirando a roupa (financeira)

[Mercado Ético] As pessoas imaginam profundas articulações onde em geral há mecanismos bastante simples. Nada como alguns exemplos para ver como funciona. Há poucos anos estourou o desastre da Enron, uma das maiores e mais conceituadas multinacionais americanas. Foi uma crise financeira, e um dos principais mecanismos de geração fraudulenta de recursos fictícios foi um charme de simplicidade. Manda-se um laranja qualquer abrir uma empresa laranja num paraíso fiscal como Belize. Esta empresa reconhece por documento uma dívida de, por exemplo, 100 milhões de dólares. Esta dívida entra na contabilidade da Enron como “ativo”, e melhora a imagem financeira da empresa. Os balanços publicados ficam mais positivos, o que eleva a confiança dos compradores de ações. As ações sobem, o que valoriza a empresa, que passa a valer os cem milhões suplementares que dizia ter.

Os executivos da Enron acharam o processo muito interessante. O setor de produção (que produzia efetivamente coisas úteis) foi colocado no seu devido lugar, e os magos da finança se lançaram no filão que apresentava a vantagem de ser menos trabalhoso e mais lucrativo. No momento da falência, a Enron tinha 1600 empresas fictícias na sua contabilidade. A empresa de auditoria Arthur Andersen não percebeu. As empresas de avaliação de risco não perceberam. A primeira tinha a Enron como cliente de consultoria. As segundas são pagas pelas empresas que avaliam.

Partimos deste exemplo da Enron porque é simples, representa um mecanismo de fraude honesto e transparente. Não viu quem não quís. E também para marcar o que é uma cultura da área financeira, onde vale rigorosamente tudo, conquanto não sejamos pegos. Não é o reino dos inteligentes (tanto assim que quebram), mas dos espertos. E os que buscam produzir bens e serviços realmente úteis são levados de roldão, em parte culpados porque toleraram idiotas disfarçados em magos de finanças e marketing. Qualquer semelhança com empresas nacionais que se lançaram em aventuras especulativas é mera coincidência [1].

O estopim da crise financeira de 2008 foi o mercado imobiliário norte-americano. Abriu-se crédito para compra de imóveis por parte de pessoas qualificadas pelos profissionais do mercado de Ninjas (No Income, No Jobs And Savings). Empurra-se uma casa de 300 mil dólares para uma pessoa, digamos assim, pouco capitalizada. Não tem problema, diz o corretor: as casas estão se valorizando, em um ano a sua casa valerá 380 mil, o que representa um ganho seu de 80 mil, que o senhor poderá usar para saldar uma parte dos atrasados e refinanciar o resto. O corretor repassa este contrato, – simpaticamente qualificado de “sub-prime”, pois não é totalmente de primeira linha, é apenas sub-primeira linha – para um banco, e os dois racham a perspectiva suculenta dos 80 mil dólares que serão ganhos e pagos sob forma de reembolso e juros. O banco, ao ver o volume de “sup-prime” na sua carteira, decide repassar uma parte do que internamente qualifica de “junk” (aproximadamente lixo), para quem irá “securitizar” a operação, ou seja, assegurar certas garantias em caso de inadimplência total, em troca evidentemente de uma taxa. Mais um pequeno ganho sobre os futuros 80 mil, que evidentemente ainda são hipotéticos. Hipotéticos mas prováveis, pois a massa de crédito jogada no mercado imobiliário dinamiza as compras, e a tendência é os preços subirem.

As empresas financeiras que juntam desta forma uma grande massa de “junk” assinados pelos chamados “ninjas”, começam a ficar preocupadas, e empurram os papéis mais adiante. No caso, o ideal é um poupador sueco, por exemplo, a quem uma agência local oferece um “ótimo negócio” para a sua aposentadoria, pois é um “sup-prime”, ou seja um tanto arriscado, mas que paga bons juros. Para tornar o negócio mais apetitoso, o lixo foi ele mesmo dividido em AAA, BBB e assim por diante, permitindo ao poupador, ou a algum fundo de aposentadoria menos cauteloso, adquirir lixo qualificado. Os papéis vão assim se espalhando, e enquanto o valor dos imóveis nos EUA sobe, formando a chamada “bolha”, o sistema funciona, permitindo o seu alastramento, pois um vizinho conta a outro quanto a sua apostentadoria já valorizou.

Para entender a crise atual, não muito diferente no seu rumo geral do caso da Enron, basta fazer o caminho inverso. Frente a um excesso de pessoas sem recurso algum para pagar os compromissos assumidos, as agências bancárias nos EUA são levadas a executar a hipoteca, ou seja, apropriam-se das casas. Um banco não vê muita utilidade em acumular casas, a não ser para vendê-las e recuperar dinheiro. Com numerosas agências bancárias colocando casas a venda, os preços começam a baixar fortemente. Com isso, o Ninja que esperava ganhar os 80 mil para ir financiando a sua compra irresponsável, vê que a sua casa não apenas não valorizou, mas perdeu valor. O mercado de imóveis fica saturado, os preços caem mais ainda, pois cada agência ou particular procura vender rapidamente antes que os preços caiam mais ainda. A bolha estourou. O sueco que foi o último elo e que ficou com os papéis – agora já qualificados de “papéis tóxicos” – é informado pelo gerente da sua conta que lamentavelmente o seu fundo de aposentadoria tornou-se muito pequeno. “O que se pode fazer, o senhor sabe, o mercado é sempre um risco”. O sueco perde a aposentadoria, o Ninja volta para a rua, alguém tinha de perder. Este alguém, naturalmente, não seria o intermediário financeiro. Os fundos de pensão são o alvo predileto, como o foram no caso da Enron.

Mas onde a agência bancária encontrou tanto dinheiro para emprestar de forma irresponsável?. Porque afinal tinha de entregar ao Ninja um cheque de 300 mil para efetuar a compra. O mecanismo, aqui também, é rigorosamente simples. Ao Ninja não se entrega dinheiro, mas um cheque. Este cheque vai para a mão de quem vendeu a casa, e será depositado no mesmo banco ou em outro banco. No primeiro caso, voltou para casa, e o banco dará conselho ao novo depositante sobre como aplicar o valor do cheque na própria agência. No segundo caso, como diversos bancos emitem cheques de forma razoavelmente equilibrada, o mecanismo de compensação à noite permite que nas trocas todos fiquem mais ou menos na mesma situação. O banco portanto precisa apenas de um pouco de dinheiro para cobrir desequilíbrios momentâneos. A relação entre o dinheiro que empresta – na prática o cheque que emite corresponde a uma emissão monetária – e o dinheiro que precisa ter em caixa para não ficar “descoberto” chama-se alavancagem.

A alavancagem, descoberta ou pelo menos generalizada já na renascença pelos banqueiros de Veneza, é uma maravilha. Permite ao banco emprestar dinheiro que não tem. Em acordos internacionais (acordos de cavalheiros, ninguém terá a má educação de verificar) no quadro do BIS (Bank for International Settlements) de Basileia, na Suiça, recomenda-se que os bancos não emprestem mais de nove vezes o que têm em caixa, e que mantenham um mínimo de coerência entre os prazos de empréstimos e os prazos de restituições, para não ficarem “descobertos” no curto prazo, mesmo que tenham dinheiro a receber a longo prazo. Para se ter uma idéia da importância das recomendações de Basileia, basta dizer que os bancos americanos que quebraram tinham uma alavancagem da ordem de 1 para 40. [2][2]

A vantagem de se emprestar dinheiro que não se tem é muito grande. Por exemplo, a pessoa que aplica o seu dinheiro numa agência verá o seu dinheiro render cerca de 10% ao ano. O banco tem de creditar estes 10% na conta do aplicador. Se emprestar este dinheiro para alguém a 20%, por exemplo, terá de descontar dos seus ganhos os 10% da aplicação. Mas quando empresta dinheiro que não tem, não precisa pagar nada, é lucro líquido. A alavancagem torna-se portanto muito atraente. E a tentação de exagerar na diferença entre o que tem no caixa e o que empresta torna-se muito grande. Sobretudo quando vê que outros bancos tampouco são cautelosos, e estão ganhando cada vez mais dinheiro. É uma corrida para ver quem agarra o cliente primeiro, pouco importa o risco. E os ganhos são tão estupendos…

A ficção da regulação

A “bolha” imobiliiária vinha sendo comentada há pelo menos três anos. Greenspan previa um “soft landing”, ou seja um esvaziamento suave da bolha, e não o “crash landing” que finalmente aconteceu. É interessante comparar a frase ufanista do FMI em 2002, que colocamos em epígrafe no início deste artigo, com a avaliação bastante mais cautelosa e até alarmente que aparece já em 2005: “Ainda que seja difícil ser categórico sobre qualquer coisa tão complexa como o sistema financeiro moderno, é possível que estes desenvolvimentos estejam criando mais movimento procíclicos que no passado. Podem igualmente estar criando uma probabilidade maior (mesmo que ainda pequena) de um colapso catastrófico (catastrophic meltdown). “ [3]

Em dezembro de 2007, o FMI lança um grito: “Global governance: who’s in charge?” diz a capa da publicação, claramente sugerindo que ninguém está “in charge“, ninguém está regulando nada. “Lax, if not fraudulent, underwriting practices in subprime mortgage lending largely explain the rise in the rate of seriously delinquent loans from 6 percent to 9 percent between the second quarter of 2006 and the second quarter of 2007?. Na época já estimava que o lixo tóxico (troubled loans como era ainda chamado) estava corrompendo (disrupting) o mercado financeiro americano de 57 trilhões de dólares. A culpa recai, segundo o Fundo, sobre a globalização do sistema, abandonando as “local depository institutions [which] make loans” em proveito dos “major Wall street banks and securities firms, which employ the latest financial engineering to repackage mortgages into securities through credit derivatives and collateralized debt obligations”. O uso de paraisos fiscais está igualmente bem mapeado: “Securitization involves the pooling of mortgages into a special-purpose vehicle, which is simply a corporation registered in what is usually an off-shore tax-haven country”. Este e outros canais eram utilizados, segundo o Fundo, “to keep the subprime assets off their books and to avoid related capital requirements”. A expressão “keep off their books” nos é familiarmente conhecida como “caixa dois”. [4] Atribuir a crise ao “pânico” e outras manifestações irracionais não tem muito sentido. O pânico existe, pois as pessoas não gostam de perder dinheiro. Mas tem a sua origem no comportamento fraudulento quando não criminoso das principais instituições financeiras. E sobretudo na ausência de qualquer vontade ou capacidade reguladora do FED e do governo norte-americano.

Quando os pequenos bancos locais se transformam em gigantes planetários, a imprensa apresenta a evolução como positiva, dizendo que os bancos ficam ‘mais sólidos”. A realidade, é que ficam menos controlados. No conjunto, o que aconteceu com a globalização financeira é que os papéis circulam no planeta todo, enquanto os instrumentos de regulação, os bancos centrais nacionais, estão fragmentados em cerca de 190 nações. Na prática, ninguém está encarregado de regular coisa alguma. E se algum país decide controlar os capitais, estes fugirão para lugares mais hospitaleiros (market-friendly), em processo muito parecido com os mecanismos de guerra fiscal entre municípios. Nas análises das Nações Unidas, chamam isto de race to the bottom, corrida para o fundo, quem reduz mais as suas próprias cpacidades de controle.

Lembremos aqui que os gigantes globalizados da finança, os chamados Institutional Investors, constituem um grupo pequeno e seleto. Segundo o New Scientist, 66 grupos apenas gerem 75% das movimentações especulativas planetárias que eram da ordem de 2,1 trilhões de dólares por dia na véspera do agravamento da crise em 2008. [5] É fácil imaginar o poder político que corresponde a esta capacidade de irrigar com dinheiro ou desequilibrar com fugas qualquer economia. Stigliz lembra bem que se trata de um clube de pessoas que circulam alternadamente entre Wall Street, o Departamento do Tesouro norte-americano, o FMI e o Banco Mundial. Paulson, o atual Secretário do Tesouro dos Estados Unidos, neste ocaso lamentável da gestão Bush, pertence à Goldman & Sachs.

Haveria ainda de se considerar o papel regulador das agências avaliadoras de risco. O muito conservador The Economist chega a se indignar com o peso que adquiriu este oligopólio de tres empresas – Moody’s, Standard & Poor (S&P) e Fitch – que “fazem face a críticas pesadas nos últimos anos, por terem errado relativamente a crises como as da Enron, da WorldCom e da Parmalat. Estes erros, a importância crescente das agências, a falta de competição entre elas e a ausência de escrutínio externo estão começando a deixar algumas pessoas nervosas”. The Economist argumenta também que as agências de avaliação são pagas pelos que emitem títulos, e não por investidores que utilizarão as avaliações de risco, com evidentes conflitos de interesse. O resultado é que “a mais poderosa força nos mercados de capital está desprovida de qualquer regulação significativa”. [6]

A pá de cal na capacidade de regulação veio no final dos anos 1990 quando se liquidou a separação entre os bancos comerciais tradicionais, que típicamente recebiam depósitos de correntistas e faziam empréstimos locais, e os investidores institucionais. Todo mundo passou a fazer o que quisesse, os intermediários financeiros passaram a ser “supermercados” de produtos financeiros, e inclusive grandes empresas industriais e comerciais viraram especuladores. [7]

Nesta discrepância entre finanças globais e regulação nacional, jogam um papel complementar importante os paraísos fiscais, cerca de 70 “nações”, ilhas da fantasia onde frequentemente existem mais empresas registradas do que habitantes, e onde não se pagam impostos nem exigem relatórios de atividades. Estes paraísos exercem hoje o papel que no século XVIII desempenhavam algumas ilhas do Caribe que constituiam abrigos permanentes de piratas, onde os produtos da ilegalidade podiam ser estocados, trocados e comercializados. Mudou apenas o tipo de produto, encobrindo não só caixa dois, como evasão fiscal, tráfego de armas e lavagem de dinheiro. Não haverá um mínimo de ordem financeira mundial enquanto subsistirem estes off-shores de ilegalidade.

Circo, cassino, ciranda financeira, estes são os termos com os quais já há tempos especialistas têm designado o carnaval econômico que oportunistas dos mais variados tipos desenvolvem com dinheiro que não é deles – se trata de poupanças da população, ou de emissão de dinheiro com autorização pública – e que acaba quebrando não os próprios intermediários, mas pessoas, empresas ou países que produzem e poupam e investem..

[1] “A sedução do jogo envolveu até gerentes de empresas industriais, como os da Sadia, que perdeu R$670 milhões apostando em derivativos, e a Aracruz, que perdeu R$1,85 bilhão” – Bernardo Kucinski, Revista do Brasil, Novembro 2008, p. 18

[2] A Lehman, por exemplo, com alavancagem de 31 em 2007, entrou numa corrida para reduzi-la e tentar evitar a quebra que acabou ocorrendo. (Business Week, july 28, 2008, p. 27). A revista explica um mecanismo simples: se a instituição emprestou 150 bilhões sobre um capital de 10 bilhões, portanto com uma alavancagem de 15, uma redução de 3 bilhões de capital próprio a obrigaria a reduzir a sua exposição em 45 bilhões (3 bilhõesx15) para manter a mesma alavancagem. Haja “liquidez”. No momento da quebra a Lehman tinha bilhões em cerca de um milhão de acordos de “derivativos” com cerca de 8 mil empresas, deixando os novos administradores bastante desorientados. (Business Week, October 20, 2008, p. 34)

[3] Raghuram Rajan, diretor do departamento de pesquisa do FMI, Finance and Development, IMF, September 2005, p. 54, sob o título “Risky Business”. – No original: “While it is hard to be categorical about anything as complex as the modern financial system, it’s possible that these developments are creating more financial-sector induced procyclicality than in the past. They may also create a greater (albeit still small) probablility of a catastrophic meltdown”.

[4] IMF, Finance and Development, December 2007, Sub-prime: Tentacles of a Crisis, p. 15 e ss. O autor do artigo, Randall Dodd, é Senior Financial Expert in the IMF Monetary and Capital Markets Department.

[5] New Scientist, 25 October 2008, p. 9

[6] The Economist, Credit-rating agencies: Special Report – 28 de março de 2005, p. 67 e ss. A última citação é de Glenn Reynolds, de uma firma independente de pesquisa de crédito, no mesmo artigo. O The Economist de 15 de novembro de 2008 refere-se ao “oligopólio criado”, e ao “central conflict bedevilling the industry: although ratings are relied on by investors and regulators as impartial measures, the rating agencies are paid by those they rate for their judgments. With their marks of approval stamped all over the most toxic assets poisoning the financial system, they were quickly blamed for helping cause the credit crunch”. (p. 91)

[7] Paul de Grauwe explica: “We learned from the Great Depression that in order to avoid such crises we have to limit risk taking by bankers. We unlearned this lesson during the 1980s and 1990s when the banking sector was progressively deregulated, thus giving banks opportunities to seek high risk investments. The culmination of this deregulatory movement was the repeal of the Glass-steagall Act in 1999 under the Clinton Administration. This ended the separation of the commercial and investment banking activities in the US – a separation that had been in place since the 1930s banking collapse. Repeal of the Glass-Steagall Act opened the gates for US banks to take on the full panoply of risky assets (securities, derivatives and structured products) either directly on their balance sheets or indirectly through off-balance sheet conduits. Similar processes of deregulation occurred elsewhere, in particular in Europe, blurring the distinction between investment and commercial banks, and in the process creating “universal banks”. It now appears that this deregulatory process has sown the seeds of instability in the banking system”. Paul de Grauwe, Returning to narrow banking, What G20 leaders must do to stabilise our economy and fix the financial system, VoxEU.org Publication, November 9, 2008, p. 37 – O documento apresenta visões e propostas de 17 especialistas, em trabalho coordenado por Barry Eichengreen – http://www.voxeu.org/index.php?q=node/2543

Ladislau Dowbor, é doutor em Ciências Econômicas pela Escola Central de Planejamento e Estatística de Varsóvia, professor titular da PUC de São Paulo e da UMESP, e consultor de diversas agências das Nações Unidas. É autor de “Democracia Econômica”, “A Reprodução Social”, “O Mosaico Partido”, pela editora Vozes, além de “O que Acontece com o Trabalho?” (Ed. Senac) e co-organizador da coletânea “Economia Social no Brasil“ (ed. Senac) Seus numerosos trabalhos sobre planejamento econômico e social estão disponíveis no site http://dowbor.org

* Artigo originalmente publicado no Portal Mercado Ético

[EcoDebate, 21/01/2009]

Inclusão na lista de distribuição do Boletim Diário do Portal EcoDebate

Caso queira ser incluído(a) na lista de distribuição de nosso boletim diário, basta que envie um e-mail para newsletter_ecodebate-subscribe@googlegroups.com . O seu e-mail será incluído e você receberá uma mensagem solicitando que confirme a inscrição.